Het zieke eindspel van de Fed

door Matthew Piepenburg – 22 april 2022

Hieronder kijken we naar de krachten van schuld naast de krachten van vraag en aanbod om beleggers te helpen de duistere krachten te zien (en zich voor te bereiden) binnen een volledig gemanipuleerd eindspel en verschuivende financiële achtergrond.

Zoals gewoonlijk zal het eindspel neerkomen op het controleren van de rendementscurve en meer geld drukken, wat meer geldontwaarding betekent en een systeem van centrale banken dat in het geheim (en historisch) inflatie boven waarheid verkiest en markten boven Main Street.

2018: Een sjabloon voor 2023

Gedurende het hele jaar 2018, toen de Fed de rente met 25 basispunten per keer verhoogde, waarschuwde ik beleggers voor een enorme eindejaarscorrectie en om hun portefeuilles daarop voor te bereiden.

Dit vereiste geen tarotkaarten of markt-timing hype.

Dus, hoe wist ik dat?

Eenvoudig: de Fed vertelde het me in oktober 2017. Dat was toen ze publiekelijk een taps toelopende aankoop van schatkistpapier en progressieve renteverhogingen voor 2018 aankondigden.

Kortom: ze gooiden een lucifer in een blik benzine.

Aangezien liquiditeit en lage rente de enige wind waren onder de schuldgedreven marktzeepbel die begon onder Bernanke na de crisis van 2008, was er in 2017 geen uitzonderlijk genie voor nodig om te zien dat verminderde liquiditeit en stijgende rente in 2018 onmiddellijk het tegenovergestelde effect zouden hebben – namelijk de opgeblazen markten laten kelderen.

Tegen Kerstmis 2018 schommelden de markten met 10% per dag, en op oudejaarsavond was er overal paniek terwijl ik het vuurwerk vanuit Cannes bekeek met die vervelende “ik zei het toch”-uitdrukking.

Op weg naar 2019 deed de Fed precies wat elke verslaafde zou doen. Toen de markten kelderden, stopte de Fed met de renteverhogingen en ontstak opnieuw in meer verslavende gelddruk liquiditeit – letterlijk onbeperkte QE.

Mijn boek, Rigged to Fail, kwam datzelfde jaar uit; zowel de timing als de titel was precies goed. Het mandaat van de Fed was de markt, niet de economie. Schulden en de toekomst kunnen de pot op – steun risicovolle activa en laat de volgende generatie de rekening maar betalen.

Vandaag zien we een soortgelijke “2018 move” van hyper-liquiditeit naar opdrogende liquiditeit door een wanhopige Fed die de UST-aankopen terugschroeft in een marktzeepbel en de rente wil verhogen ondanks een schuldenzeepbel.

Waarom herhalen ze deze waanzin nog een keer?

Simpel: Zij zien een implosie van de markt aankomen en willen dat de rente nu omhoog gaat, zodat zij iets hebben om in te snijden wanneer de volgende recessie en marktverschuiving – die zij alleen hebben veroorzaakt – weer de kop opsteekt.

Bereid je voor op stuiptrekkingen in 2023

Dus laat me nogmaals heel duidelijk zijn: Wanneer de huidige QT-liquiditeitspijp begint op te drogen tijdens een “taper”, zullen de aan liquiditeit verslaafde markten in uittredingsstuiptrekkingen geraken.

Met andere woorden, verwacht een ernstige volatiliteit in 2023.

Om dit te begrijpen, is het essentieel om de illusie van de macht van de Fed in het algemeen te erkennen en de tragische kwetsbaarheid te omarmen in wat anders de meest liquide (d.w.z. gedoteerde en kunstmatige) markt ter wereld was.

En als u wilt zien hoe broosheid eruit ziet, blijf dan lezen…

Saaie dingen zoals schatkist volumes

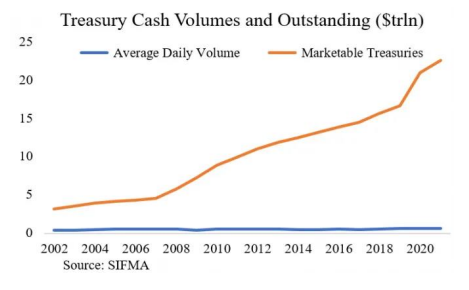

In de afgelopen twee decennia zijn de uitstaande schatkistcertificaten (d.w.z. de schuldbekentenissen van Uncle Sam) verzevenvoudigd, terwijl de kasvolumes in dezelfde periode met minder dan een factor twee zijn gestegen van 370 miljard dollar tot 620 miljard dollar.

Kortom, de liquiditeit droogt gestaag op, en elke marktcrisis is in de grond een liquiditeitscrisis. Bovenstaande onevenwichtigheid is een tikkende tijdbom voor Treasuries.

Vooruitblikkend betekent dit dat zowat elke trigger de aan liquiditeit verslaafde markten kan doen overgaan van een beving naar een regelrechte aardbeving.

Als de “forward-guided” tapering (d.w.z. QT) van vandaag een nog meer opgeblazen markt in 2023 schokt op dezelfde manier waarop QT een al opgeblazen markt in 2018 schokte, zullen de naschokken morgen hard zijn, dus houd u goed vast en bereid uw portefeuilles voor in plaats van na de beving.

Schatkistcertificaten, de USD en goud

Wat betreft Uncle Sam’s beschamend impopulaire (d.w.z. gewantrouwde, in diskrediet gebrachte en ongewenste) schuldbekentenissen, zijn de gevolgen van deze schuldverslaving ernstig en verstrekkend, vooral voor de wereldwijde reservevaluta.

Wij hebben uitvoerig geschreven over de USD en zijn langzame verankering en daling in prominentie, een lang verwachte glijbaan die alleen maar versneld werd door het rampzalige rimpeleffect van de kortzichtige sancties gericht tegen Poetin (maar die het Westen in de voet schoten).

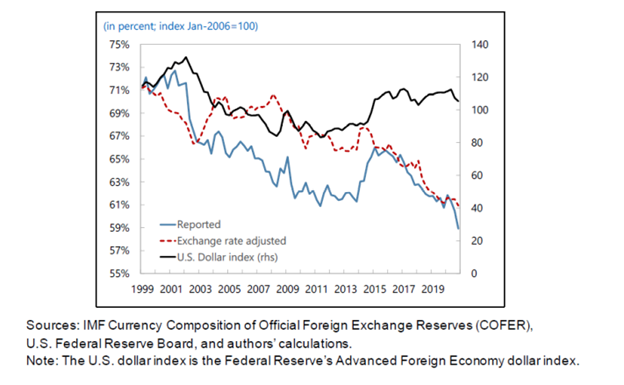

Zoals de onderstaande grafiek laat zien, is het percentage VS-dollars in de wereldwijde valutareserves de afgelopen 20 jaar gedaald van 73% tot 58%, wat de consistente daling van de buitenlandse vraag naar VS-schatkistpapier laat zien.

Natuurlijk, wanneer de vraag daalt, daalt ook de prijs, en wanneer de vraag (en de prijzen) voor Amerikaanse staatsobligaties dalen, stijgt hun rendement.

En wanneer de rendementen stijgen, stijgen ook de rentevoeten en de kosten van de Amerikaanse schuld, wat de met schulden doordrenkte markten zoals de DOW, NASDAQ en S&P bijna evenzeer beangstigt als de met schulden doordrenkte landen zoals de VS.

Waarom een sterke USD als de vraag naar UST’s keldert?

Velen onder u zullen zich echter op het hoofd krabben en zich afvragen waarom of hoe de USD in zijn internationale handelswaarde hoog is gebleven ondanks duidelijke dalingen in het aandeel van de USD in de wereldwijde FX-reserves?

Een ware paradox, nietwaar?

Wij denken dat dit kan worden verklaard door het feit dat naarmate het aantal USD’s in de FX-reserves afneemt (d.w.z. naarmate de buitenlandse aankopen van UST’s afnemen), Uncle Sam gedwongen wordt zijn leningen op te voeren op een veel hoger niveau dan de wereldmarkten.

Deze dynamiek drijft de prijs van de USD op.

Kortom, Uncle Sam leent zoveel dat hij in feite een marktmaker is die zijn eigen vraag naar zijn eigen dollar creëert.

Maar hier zit het addertje onder het gras, en het is een juweeltje.

Diezelfde dollar kan een duik nemen als Uncle Sam (te) veel schuldbekentenissen uitgeeft dat het aanbod van UST’s zo (te) groot wordt dat de obligaties in prijs dalen en de rendementen pieken.

Deze onvermijdelijke dynamiek (te veel schuldbewijzen en te weinig wereldwijde vraag naar diezelfde schuldbewijzen) zal de Fed dwingen om open Yield Curve Controls (of “YCC” – wat gewoon betekent dat er meer geld wordt gedrukt om obligaties te kopen) op te leggen, een eindspel dat ik nu al meer dan een jaar als onvermijdelijk heb voorspeld.

Het eindspel: YCC betekent gewoon een zwakkere USD

Een overaanbod van UST’s zal de obligatieprijzen doen dalen en de obligatierente doen stijgen.

Stijgende rendementen zullen de Fed dan dwingen tot officiële YCC, wat, om het nog eens te herhalen, simpelweg meer geprinte/op schuld gebaseerde dollars betekent die de USD zullen doen dalen tot niveaus die overeenkomen met de bovenstaande grafiek.

Deze potentiële trend naar een dalende USD is overigens een reden te meer om de voorkeur te geven aan goud in het bijzonder en aan grondstoffen, industriële aandelen en onroerend goed (landbouw/luxe) in het algemeen, aangezien alles wat kapot is de komende maanden nog meer kapot wordt gemaakt.

Bankiers naar de redding? Denk nog eens na

Velen zullen echter aanvoeren dat de grote Amerikaanse banken (u weet wel, die TBTF molochs van gezond beheer die u in 2008 gered hebt) Uncle Sam zullen helpen door zijn anders ongewenste schuldbewijzen te kopen en zo meer in plaats van minder vraag naar UST’s zullen creëren – en zo ook de dollar zullen “redden”.

Immers, de grote banken hielpen Uncle Sam in de eerder genoemde ramp van 2018, dus waarom kunnen ze het niet opnieuw doen in de dreigende ramp rond 2023 en meer schuldbewijzen van de VS kopen?

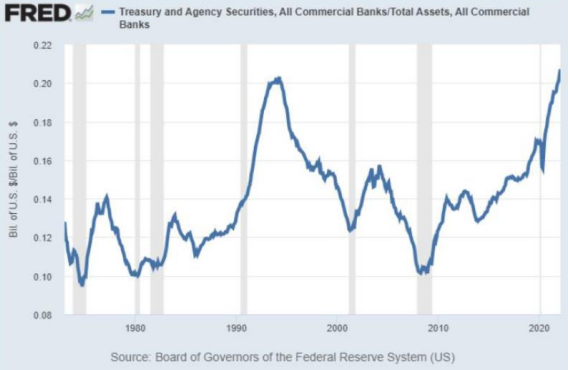

Het antwoord komt hier op neer: Die grote banken hebben al zoveel UST’s gekocht/geconsumeerd dat ze indigestie riskeren.

De commerciële banken in de VS hebben nu al het hoogste percentage UST’s op hun balansen in de geschiedenis.

Dus, mensen, als: 1) buitenlanders Uncle Sam’s schuld niet willen (bewapende FX reserves na Oekraïne hebben de VS of haar obligaties niet populair gemaakt) …

…en 2) als zelfs JP Morgan en andere banken het niet willen, betekent dit gewoon…

3) UST’s zullen blijven tanken, en…

4) rendementen zullen blijven stijgen als haaienvinnen en…

5) meer gecentraliseerde controle vanuit DC in de vorm van YCC (d.w.z., nog meer geld printen) is nu net zo onvermijdelijk als de ondergaande zon die op het eens zo gerespecteerde financiële systeem van de VS valt.

Natuurlijk betekent meer geldcreatie alleen maar meer inflatie zoals gemeten (d.w.z. gedefinieerd door) onnozele dingen als de geldvoorraad, wat op zijn beurt alleen maar meer gedebiteerde dollars in het verschiet betekent en dus meer redenen om van activa te houden die centrale banken niet kunnen drukken of creëren met een muisklik, namelijk: GOUD.

Meer schuld, minder kopers = uh oh vooruit

Om nog meer komedie toe te voegen aan de tragikomedie van de in het nauw gedreven Fed en de failliete VS, staan de mensen van het Amerikaanse ministerie van Financiën op het punt nog meer onbeminde schuldbekentenissen uit te geven, precies op het moment dat de vraag ernaar in een wereldwijd recordtempo afneemt.

De tekorten van de VS als percentage van het BBP stijgen als een kankergezwel in de hele wereld terwijl de barrekening van Uncle Sam hoger wordt dan wat zijn al even komische “Office of Management of the Budget” (“OMB”) in de afgelopen zes jaar heeft voorspeld.

Dat is geen verrassing.

De lijst van mislukte voorspellingen van het OMB (en niet te vergeten het BLS) zou te veel paragrafen vergen om volledig te beschrijven.

Voor nu is het de moeite waard eraan te herinneren dat in 2016 diezelfde OMB voorspelde dat de Amerikaanse tekorten als percentage van het BBP vlak zouden blijven op ongeveer 2,75%.

Tegen het einde van datzelfde jaar schoot het tekortpercentage echter omhoog naar 3,75% (na een renteverhoging, btw…).

In 2017 steeg dat percentage vervolgens naar 4%; in 2018 klom het tekort naar 5% van het BBP en in 2019 was het percentage 2X hoger dan wat dezelfde OMB in 2016 had “voorspeld”.

Nogmaals: Tot zover het vertrouwen op de experts…

Hoe naties sterven

Aangezien de schuld sneller stijgt dan de inkomsten of de belastingontvangsten in de VS, denken we echt dat Uncle Sam en Uncle Fed zullen toestaan dat de kosten van die schuld (d.w.z. de rentevoeten) nog meer stijgen?

Gezien de botte wiskunde in plaats van mooie woorden of politieke aanstellerij, zal de Fed de rendementen onder controle moeten houden en dus de rentetarieven onder druk moeten zetten.

En de enige manier om dit te doen is door de obligatiekoersen omhoog en de rendementen omlaag te houden.

En de enige manier om de obligatieprijzen omhoog te houden is als er kopers zijn.

En als er geen kopers zijn (buitenlanders of banken, zie boven), dan zal de koper van laatste redmiddel de Fed zijn.

En de enige dollars, die de Fed heeft, zijn dollars, die uit het niets zijn gecreëerd.

En dat, mensen, is hoe naties van binnenuit sterven en valuta’s van bovenaf wegrotten.

Zoals ik het zie, liggen meer liquiditeitsinjecties en dus YCC in het verschiet, en zullen ze in het spel komen op het moment dat de aandelenmarkten beginnen te gieren en sterven als een vis op de kade.

Waarom laten we de markt niet sterven?

Sommigen, waaronder von Mises (en ikzelf), zouden geen traan laten om de dood van een opgeblazen, kunstmatige en welvaartsverschillen scheppende, sociale onrust genererende en volledig kapitalisme vernietigende marktbel als de huidige.

Immers, de “constructieve vernietiging” van kankerachtige marktbellen zoals deze…

…is in feite een natuurlijk en noodzakelijk onderdeel van gezond kapitalisme.

Dit is de reden waarom sommigen denken dat de “Fed put” (of airbag) onder de huidige alles zeepbel er de volgende keer niet meer zal zijn om meneer Markt te redden.

Een crashende (leeglopende) markt zou de Fed immers helpen de inflatie te bestrijden, dus misschien doen ze gewoon een stap opzij en laten ze de S&P tanken, toch?

Hmmm…

Niet zo snel.

Zoals ik al jaren zeg, het echte mandaat van de Fed is niet de VS, zijn arbeiders of de kosten van de boodschappen.

Goeie genade, de Fed is niet eens federaal.

Het is een privé bank, opgericht door bankiers om de markten te steunen, niet het nationaal belang.

Vergeet dit nooit – zelfs niet als uw verkozen ambtenaren werden gelobbyd om dit te vergeten.

Bovendien, als de Fed het drukken van geld, YCC en/of het “aanpassen” van rentetarieven de rug toekeert en dus de markt niet “steunt” als de volgende implosie komt, dan verliezen IRA’s, pensioenfondsen en zelfs vermogensbeheerders een fortuin, wat betekent dat consumenten een fortuin verliezen en stoppen met uitgeven.

De VS kan het zich niet veroorloven de markten te laten sterven

Als deze volgende implosie niet wordt gered, zullen de consumentenbestedingen en de belastinginkomsten teruglopen en zal de natie (en de markten) wegzakken in een recessie die de jaren 1930 aangenaam doet lijken.

Kortom, de Fed weet dat onze aandelenmarkt (hoe grotesk nep, opgeblazen, frauduleus en verrot die ook mag zijn) niettemin zowat het enige is dat “positief” is in de US of A.

Bijgevolg lijkt het mij veel waarschijnlijker dat de Fed tijdelijk zal toekijken hoe de markten flippen en floppen (deflatoir, ja), maar dan onmiddellijk uit QT zal stappen en in QE overdrive zal springen, nog eens triljoenen zal bijdrukken om meneer Markt te redden in de vorm van YCC en op hol geslagen inflatie.

Dergelijke maatregelen zullen natuurlijk Main Street verpletteren, maar opnieuw Wall Street redden, wat de ware liefde en minnares van de Fed is – d.w.z. haar echte mandaat.

Zoals ik ook al waarschuwde, doet de Fed alsof ze de inflatie wil bestrijden, maar in werkelijkheid wil ze inflatie om haar schuld weg te blazen.

Kortom, de volgende QT-naar-markt-implosie-naar-markt-bail-out zal helemaal opnieuw lijken op de pivot van 2018-2019 (hierboven besproken), maar op een veel groter niveau van krankzinnigheid-i.e., niveau van “nood “geld printen.

Deze waanzin, natuurlijk, “redt” kunstmatige markten, maar doodt de inherente koopkracht van die fiat valuta’s die met de muis zijn geklikt in het Eccles Building en nu op uw betaalrekening zitten (te sterven).

Nogmaals, dit wijst allemaal terug naar goud als valuta-verzekering in een wereld waar valuta’s al tot de grond toe afbranden – en nog sneller zullen afbranden wanneer YCC de nieuwe MO van de FED wordt.

Bron:

https://goldswitzerland.com/dark-forces-plain-speak-brighter-gold-the-feds-sick-end-game/

MUST READS:

De hel zal losbreken voor de mensheid

Brecht Arnaert over de Russische coup op de petrodollar – door Martin Vrijland

Er komt een New World DISorder

Check ook de reacties onder dit artikel.