De hel zal losbreken voor de mensheid

We staan nu aan het einde van een tijdperk van economische en morele decadentie in een door schulden geteisterde wereld die is gebouwd op valse waarden, vals geld en abominabel leiderschap. De hel zal losbreken.

De gevolgen zullen fataal zijn voor de wereld.

door Egon von Greyerz – 22 maart 2022

Er zijn tijdperken in de geschiedenis die grote leiders en denkers hebben voortgebracht. Maar helaas heeft het huidige tijdperk niets van dien aard voortgebracht. Het einde van een economische cyclus brengt geen groot leiderschap of staatsmanschap voort, maar alleen incompetente leiders.

In de westerse wereld is de enige staatsman van de laatste decennia Margaret Thatcher, premier van het Verenigd Koninkrijk van 1979 tot 1990.

Maar politieke leiders zijn natuurlijk instrumenten van hun tijd. Helaas brengen tijden als de huidige geen superieure mannen voort.

Zoals Confucius zei:

“De superieure man denkt altijd aan deugd, de gewone man denkt aan comfort.”

Het is de opbouw van een enorme schuldenberg die de Westerse wereld een vals comfort heeft gegeven, gebaseerd op valse waarden.

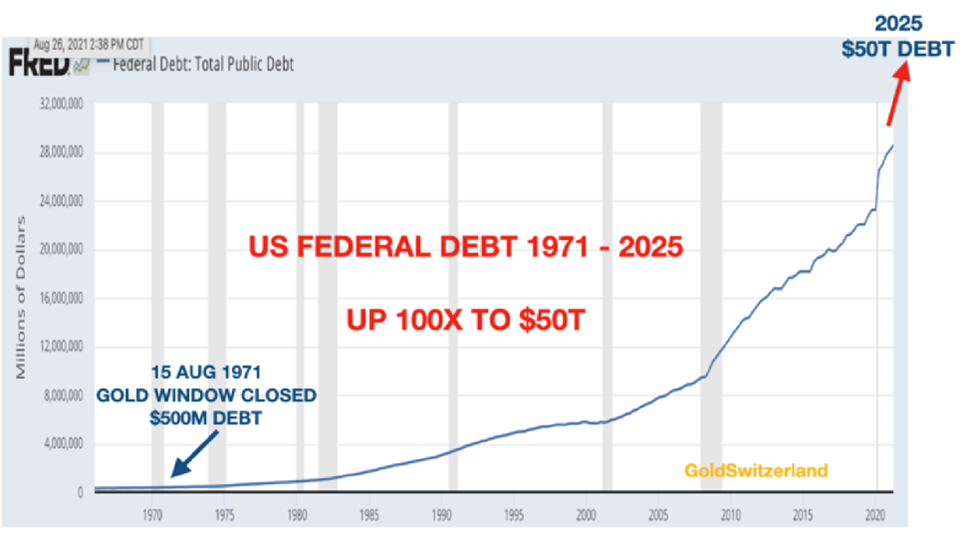

Zoals ik al vele malen heb aangegeven, hebben de VS hun schuld sinds 1930 elk jaar verhoogd, met een paar kleine uitzonderingen in de jaren vijftig en zestig van de vorige eeuw. De overschotten van Clinton aan het eind van de jaren negentig waren nep en in feite tekorten.

In de geschiedenis is het zo dat wanneer er sprake is van overmatige economische druk, het beginnen van oorlogen populair is en vaak als noodzakelijk wordt ervaren. Het is handig om de oorlog de schuld te geven van de oplopende schulden.

De Gouden Standaard was een uitstekende methode om te voorkomen dat regeringen geld uitgaven dat ze niet hadden. Omdat geld niet naar believen kon worden gedrukt, moesten tekorten worden gefinancierd door schulden te vereffenen in fysiek goud.

HET GOUDEN VENSTER IS “TIJDELIJK” GESLOTEN GEWEEST VOOR 50 JAAR

Omdat Nixon aan het eind van de jaren zestig de schulden van de VS aan Frankrijk in goud moest aflossen, besloot hij in 1971 het goudvenster tijdelijk te sluiten. Hij wilde duidelijk niet al het Amerikaanse goud aan de Gaulle overhandigen. Meer dan 50 jaar later is dat goudvenster nog steeds tijdelijk gesloten met fatale gevolgen voor de VS en de wereld.

De grafiek hieronder toont de exponentiële groei van de schuld van de VS sinds 1971. Nu we de laatste stadia bereiken, is de schuldcurve sinds 2019 explosief.

Het maken van schulden van deze omvang is alleen mogelijk zonder de discipline van door goud ondersteunde valuta’s.

DE DIKKE DAME HEEFT NOG NIET GEZONGEN

Maar zoals ik al eerder heb uitgelegd, is de schuldenexplosie pas voorbij als de dikke dame zingt. En helaas zal er nog veel gebeuren voordat ze eindelijk zingt.

Want zoals de meeste economische tijdperken zal ook dit tijdperk eindigen met een aantal spectaculaire gebeurtenissen, waarvan er vele gelijktijdig zullen plaatsvinden.

Nog maar een paar maanden geleden zongen Powell en Lagarde van hetzelfde loflied over tijdelijke inflatie.

Maar zoals deze centrale-bankhoofden consequent bewijzen, zitten ze er altijd naast. Jarenlang proberen ze de inflatie op twee procent te krijgen en dan, plotseling, nadert hij de 10% en begrijpen ze niet wat hen overkomt.

Ze hebben niet eens begrepen dat het Keynesianisme al dood was voordat het begon.

Zelfs een aap zou begrijpen dat als je biljoenen dollars drukt en de rente jarenlang op nul of negatief houdt, het eindresultaat een spectaculaire inflatie zal zijn.

Aanvankelijk zagen we een ongekende inflatie van activa in aandelen, obligaties en onroerend goed, maar het was altijd duidelijk dat de exponentiële toename van de geldhoeveelheid uiteindelijk de consumentenprijzen zou bereiken.

DE PERFECTE STORM

Wat nu komt is de onvermijdelijke perfecte storm.

Een perfecte storm betekent dat alles wat mis kan gaan, ook mis zal gaan. En dat zijn niet alleen voor de hand liggende mislukkingen in vele delen van de samenleving, maar ook totaal onvoorziene gevolgen.

Laten we eens kijken naar enkele van de voor de hand liggende gebeurtenissen die de komende jaren zullen plaatsvinden:

Financiële Markten

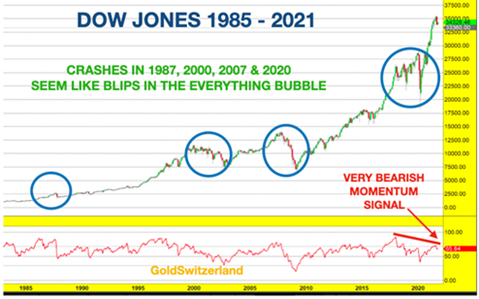

De aandelen hebben wereldwijd de top bereikt. De correctie die nu plaatsvindt, zal waarschijnlijk zeer binnenkort eindigen in een verwoestende daling.

Iedereen zal worden afgeslacht wanneer de hel losbreekt. Of beleggers nu de dip kopen of hun aandelen gewoon aanhouden, ze zullen niet begrijpen wat hen heeft getroffen.

Kijk maar naar de grafiek hieronder en de grote dalingen vanaf 1973, 1987, 1999, 2007 en 2020. Destijds waren het allemaal nagelbijters, maar vandaag kan je er nauwelijks nog iets van onderscheiden op de grafiek.

Decennia lang heeft elke correctie zich hersteld en nieuwe hoogtes bereikt.

Maar deze keer zal het anders zijn, hoewel niemand het verwacht!

De aandelen zullen waarschijnlijk in reële termen met 75-95% dalen en zich pas na jaren of misschien zelfs decennia herstellen.

Vergeet niet dat de Dow in 1929 met 90% daalde en dat het 25 jaar duurde voordat hij in nominale termen was hersteld. En deze keer zijn de economische omstandigheden exponentieel slechter.

Obligaties zijn gedurende meer dan 40 jaar gestegen en de rentetarieven bereikten nul of negatief. De rente is nu gestegen en we zullen waarschijnlijk zien dat de rente ten minste het niveau van 1980 zal bereiken, namelijk 15-20% en waarschijnlijk hoger in een hyperinflatoire schuld ineenstorting. Veel obligaties zullen waardeloos worden en meer geschikt om in te lijsten en aan de toiletmuur te hangen als herinnering voor toekomstige generaties.

Kredietmarkten zullen onder dezelfde druk komen te staan als obligatiemarkten met in gebreke blijvende leners, die niet in staat zijn de schuld te onderhouden of terug te betalen.

De vastgoedmarkten hebben ook extremen bereikt, aangewakkerd door goedkoop of gratis geld en onbeperkt krediet met een zeer hoge hefboomwerking. In Europa ligt de hypotheekrente rond 1%. Deze verwaarloosbare en onverantwoorde financieringskosten hebben de vastgoedprijzen tot een belachelijk en onhoudbaar niveau opgedreven.

Mijn eerste hypotheek was in het Verenigd Koninkrijk. In 1973 steeg de rente tot 21% in een omgeving met hoge inflatie!

Vandaag de dag kunnen maar weinig leners zich een verhoging tot 3% veroorloven, laat staan 10% of 20% zoals in de jaren zeventig.

Als de rente stijgt, is het absoluut zeker dat de zeepbel op de residentiële en commerciële vastgoedmarkten zal imploderen, wat zal leiden tot grote wanbetalingen, zeer grote leegstand en dakloosheid.

Regeringen zullen deze markten aanvankelijk subsidiëren door eindeloos geld bij te drukken, maar uiteindelijk zal ook dat falen omdat geld sterft.

Derivaten zijn een belangrijke financiële kernbom die waarschijnlijk de doodsteek zal betekenen voor de financiële markten. Zoals ik in een recent artikel “Chaos and the Triumph of Survival” schreef, bedragen de wereldwijde LINK-derivaten, hoofdzakelijk OTC (over the counter), waarschijnlijk meer dan $2 quadrillion.

Elk financieel instrument bevat een derivatenelement met een enorme hefboomwerking.

Door de huidige volatiliteit op de grondstoffenmarkten zijn de meeste grote grondstoffenhandelsfirma’s en hedgefondsen nu blootgesteld aan margin calls.

Veel klanten van JP Morgan bijvoorbeeld staan momenteel onder enorme stress in een markt met een veel te hoge leverage.

Dus als JP Morgan-klanten onder stress staan, betekent dit dat JPM en andere banken ook onder druk zullen komen te staan.

Vergeet niet dat dit nog maar het begin van de crisis is en dat er dagelijks meer slecht nieuws wordt ontrafeld.

Naarmate de derivatenmarkt ontploft en tegenpartijen failliet gaan, zullen centrale banken quadrillions waardeloze dollars moeten drukken, waarmee de weg wordt vrijgemaakt voor massale hyperinflatie.

Het is duidelijk dat banken en financiële systemen aanvankelijk onder enorme druk zullen komen te staan en uiteindelijk geheel of gedeeltelijk failliet zullen gaan naarmate de bovengenoemde problemen zich ontrafelen.

Regeringen en centrale banken zullen in dit scenario uiteraard machteloos staan. De redding van het systeem in 2008 was slechts een tijdelijk uitstel van executie. De wereldwijde schuld is sinds het begin van deze eeuw verdrievoudigd van 100 biljoen dollar naar 300 biljoen dollar. Maar vergeet niet dat dit voornamelijk vals geld is dat valse activawaarden heeft gecreëerd op een fundament van drijfzand.

Dit alles staat nu op het punt in te storten.

NIET ALLEEN EEN ECONOMISCHE EN FINANCIËLE STORM, MAAR OOK EEN MENSELIJKE HEL

De komende economische en financiële crisis zal verwoestende gevolgen hebben voor de wereld. Hier zijn een paar getroffen gebieden:

Grondstoffeninflatie is gegarandeerd. Jarenlang was het duidelijk dat de grondstoffencyclus op lange termijn het dieptepunt zou bereiken en dat een massale stijging van de grondstoffenprijzen zou beginnen. De cyclus was al ruim voor de Oekraïne-crisis begonnen op te lopen, maar het is fascinerend hoe gebeurtenissen op hun plaats vallen om de perfecte storm te creëren. Ik heb hier iets over gezegd in mijn vorige artikel “A Global Monetary & Monetary Inferno of Nuclear Proportions”.

De ineenstorting van de dollar, samen met de meeste andere valuta’s, is gegarandeerd. Terwijl het drukken van geld en de inflatie op een ongecontroleerde manier toeneemt, zal de dollar snel zijn intrinsieke waarde van NUL bereiken. De meeste munteenheden zullen volgen, maar ze zullen elkaar afwisselen.

Digitaal geld zal waarschijnlijk in de komende jaren gelanceerd worden. Maar ik denk niet dat cryptovaluta een grote rol zullen spelen, behalve als een zeer speculatieve investering. Belangrijker zal CBDC (Central Bank Digital Currency) zijn, wat een andere vorm van fiatgeld zal zijn, maar nu digitaal. Zoals al het fiat geld, zullen CBDC’s snel gedebiteerd worden door eindeloos elektronisch printen.

Het WEF en Klaus Schwab hebben meer bekendheid gekregen dan zij verdienen. Naar mijn mening zullen zij hun macht verliezen naarmate de waarde van financiële activa en hun rijkdom imploderen. Daarom geloof ik niet dat hun reset zal plaatsvinden of zal slagen. Regeringen zouden resets kunnen proberen, maar ze zullen falen. De enige echte reset zal wanordelijk zijn en zoals hierboven geschetst.

De werkloosheid zal dramatisch toenemen naarmate de wereldhandel afneemt en het financiële systeem onder druk komt te staan. Veel bedrijven zullen ten onder gaan.

Pensioenstelsels zullen failliet gaan, omdat de waarde van pensioenfondsen instort.

Sociale zekerheidsstelsels zullen niet functioneren, omdat de regeringen geen echt geld meer hebben.

Het losbreken van de menselijke hel zal helaas door de meeste mensen op aarde worden gevoeld als een gevolg van de hierboven geschetste problemen. En dat is zonder een grotere kernoorlog, die uiteraard fataal zou zijn voor de wereld.

Enorme prijsstijgingen, vooral van voedsel en energie in combinatie met tekorten, zullen iedereen treffen, zowel de ontwikkelingslanden als de geïndustrialiseerde wereld.

De gevolgen van voedseltekorten en economische ellende, in combinatie met het niet goed functioneren van regeringen, zullen op veel plaatsen duidelijk leiden tot sociale onrust, zelfs burgeroorlog!

DE OORLOG IS NIET DE OORZAAK, MAAR EEN ZEER ERNSTIGE KATALYSATOR

De huidige financiële en economische crisis is niet veroorzaakt door Covid, noch door wat er momenteel in Oekraïne gebeurt.

De huidige crisis begon met de problemen in het banksysteem en de Repo-markt in aug-sep 2019 en werd vervolgens verergerd door Covid in het begin van 2020.

De oorsprong van de bankencrisis van 2019 is duidelijk de schuldenbonanza sinds 1971 en vooral sinds 2006.

Ook waren de problemen op de grondstoffen-, vooral voedsel- en energiemarkten al voor de oorlog in Oekraïne begonnen.

Maar in een perfecte storm zullen een aantal zeer lelijke katalysatoren altijd op het slechtst mogelijke moment optreden om de ene ergere crisis na de andere uit te lokken.

Niemand weet hoe deze oorlog zal eindigen. De westerse wereld is slecht op de hoogte van het verloop van de oorlog, omdat de media vooringenomen zijn ten gunste van het Westen en tegen Poetin. Maar Poetin zal waarschijnlijk niet gemakkelijk opgeven. Daarom zal de oorlog in het beste geval plaatselijk zijn en lang aanslepen, en in het slechtste geval tot gevolgen leiden waarover ik nu niet zal speculeren.

BEHOUD VAN RIJKDOM EN GOUD

Al meer dan 20 jaar schrijf ik over de financiële en economische problemen die de wereld te wachten staan. De meeste dingen zijn gebeurd, hoewel ik graag wil toegeven dat het langer heeft geduurd dan ik had verwacht. Het financiële systeem werd op wonderbaarlijke wijze gered in 2008, wat dus een repetitie was. Wat er nu gaat gebeuren, zal zeker echt zijn.

Wat ik heb geleerd is dat we geduld moeten hebben, want het einde van een tijdperk en een economische cyclus gebeurt niet zomaar omdat je alle tekenen kunt zien. Het proces is lang en moeizaam.

Regeringen en centrale banken vechten met alle beperkte middelen die ze hebben. Maar aangezien fiatgeld sinds 1971 97-99% van zijn waarde heeft verloren, zal het huidige monetaire systeem de volgende keer sterven zoals het altijd heeft gedaan doorheen de geschiedenis.

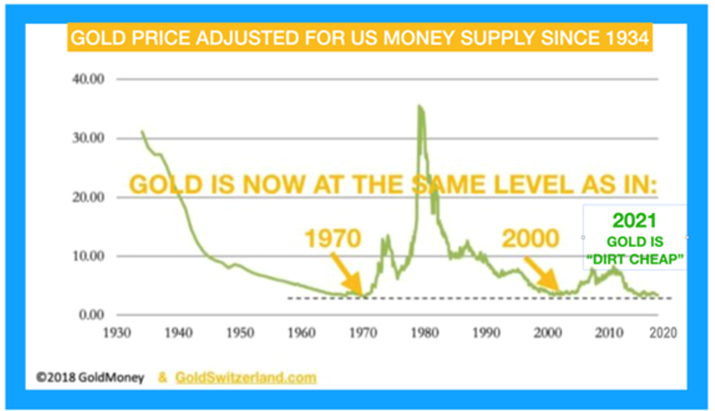

We hebben geïnvesteerd in en aanbevolen in fysiek goud te gaan sinds begin 2002. In die tijd was het $300. Tegen $1.920 is goud sindsdien 6,4 keer zoveel waard geworden, wat beter is dan de meeste beleggingsklassen.

Maar we hebben nooit goud gekocht puur voor beleggingsdoeleinden, maar in de eerste plaats om rijkdom te behouden. Toch is het de afgelopen 20 jaar een zeer goede belegging geweest.

Zoals de grafiek hieronder laat zien, is goud vandaag de dag nog even ongeliefd en ondergewaardeerd als in 1971 toen het $35 was of in 2000 toen het $290 was.

Inflatie en hyperinflatie zullen waarschijnlijk de meeste activawaarden in de komende jaren vernietigen en valuta’s zullen die laatste beweging naar NUL maken.

De goudprijs zal deze bewegingen uiteraard weerspiegelen en zal, gemeten in fiat geld, niveaus bereiken die niemand zich kan voorstellen. Vanwege de ernst van de huidige economische en geopolitieke situatie, zal goud het waarschijnlijk beter doen dan alleen koopkracht behouden.

Het behoud van vermogen in fysiek goud is vandaag dus van cruciaal belang. Het percentage van de financiële activa dat in goud moet worden gestoken, moet iedereen voor zichzelf bepalen. In 2002 raadde ik tot 50% aan en vandaag zijn de risico’s in de wereld exponentieel hoger.

Tenslotte, wat de wereld de komende jaren zal treffen zal leiden tot enorm lijden als de hel losbreekt, dus het helpen van familie, vrienden en anderen is van het grootste belang.