DIT IS HET! – HET FINANCIËLE SYSTEEM IS TERMINAAL GEBROKEN.

Het financiële systeem is terminaal kapot, toast, kaput!

door Egon von Greyerz – 19 maart 2023

Iedereen die niet ziet wat er gebeurt, zal spoedig een groot deel van zijn vermogen verliezen, hetzij door het faillissement van banken, hetzij door de ontwaarding van de munt, hetzij door de ineenstorting van alle zeepbelactiva zoals aandelen, onroerend goed en obligaties met 75-100%. Veel obligaties zullen waardeloos worden.

Vermogensbehoud in fysiek goud is nu absoluut noodzakelijk. Uiteraard moet het worden opgeslagen buiten een gebroken financieel systeem. Meer later in dit artikel.

De soliditeit van het banksysteem is gebaseerd op vertrouwen. Met het fractionele banksysteem hebben banken met een hoge hefboomwerking slechts een fractie van het geld beschikbaar, als alle spaarders hun geld terugvragen. Dus wanneer het vertrouwen verdampt, verdampen ook de balansen van de banken en beseffen de depositohouders dat het hele systeem gewoon een zwart gat is.

En dit is precies wat er gaat gebeuren.

Wie denkt dat dit slechts een probleem is van een paar kleinere Amerikaanse banken en één grote (Credit Suisse), moet nog maar eens goed nadenken.

RE CREDIT SUISSE ZIE “STOP PRESS” AAN HET EIND VAN HET ARTIKEL.

DE BANKEN VALLEN ALS DOMINOSTENEN, INCLUSIEF CREDIT SUISSE VANAVOND…

Ja, Silicon Valley Bank (16e grootste Amerikaanse bank) is weg na een idioot en onverantwoord beleid om kortlopende deposito’s van klanten te beleggen in langlopende Amerikaanse Treasuries op het dieptepunt van de rentecyclus. Erger nog, ze waardeerden de obligaties vervolgens op de vervaldag in plaats van op de markt, om geen verlies te hoeven nemen. Duidelijk een management dat geen idee had van risico’s. De ondergang van SVB is de op één na grootste mislukking van een Amerikaanse bank.

Ja, Signature Bank (29e grootste) is verdwenen door een stormloop op deposito’s.

En ja, First Republic Bank moest door Amerikaanse geldschieters en de Fed gesteund worden met een lening van 30 miljard dollar door een run op deposito’s. Maar dit zal de verrotting niet stoppen, want depositohouders vallen de volgende bank aan en de volgende en de volgende……….

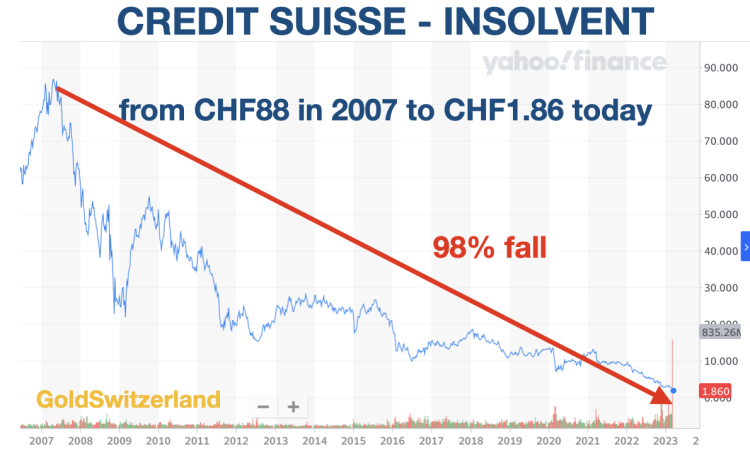

En ja, de Zwitserse op één na grootste bank Credit Suisse (CS) is terminaal ziek na een aantal slechte investeringen door de jaren heen in combinatie met slecht management dat vrijwel elk jaar komt en gaat. Ik schreef een belangrijk artikel over de komende ondergang van CS 2 jaar geleden hier: “ARCHEGOS & CREDIT SUISSE – TIP OF THE ICEBERG.”

De situatie bij CS is zo nijpend dat er voor de opening van maandag (20 maart) een oplossing moet worden gevonden. De bank kan in haar huidige vorm niet overleven. Een faillissement van Credit Suisse zou niet alleen het Zwitserse financiële systeem op zijn kop zetten, maar ook ernstige wereldwijde gevolgen hebben. Een fusie met UBS is één oplossing. Maar UBS moest in 2008 worden gered en wil niet opnieuw door Credit Suisse worden verzwakt zonder staatsgaranties en steun van de Zwitserse Nationale Bank (SNB). De SNB injecteerde vorige week CHF50 miljard in CS, maar de koers van het aandeel daalde nog steeds naar een nieuw dieptepunt.

Niemand moet geloven dat een door de staat gesubsidieerde overname van Credit Suisse door UBS het probleem zal oplossen. Nee, het zal alleen de stoelen van de Titanic herschikken en het probleem groter maken in plaats van kleiner. Dus in plaats van een reddingsboei zal UBS een enorm loden gewicht moeten dragen dat haar ondergang zal garanderen wanneer het banksysteem instort. En de Zwitserse regering zal activa overnemen die niet realiseerbaar zijn.

Toch is het waarschijnlijk dat tegen het einde van dit weekend een deal zal worden aangekondigd, waarbij UBS een deal krijgt aangeboden die ze niet kunnen weigeren door de goede activa over te nemen en de SNB/overheid de slechte activa van Credit Suisse in een reddingsvehikel onderbrengt.

De SNB zit natuurlijk zelf in de problemen, met een verlies van 143 miljard dollar in 2022. De balans van de SNB is groter dan het Zwitserse BBP en bestaat uit valutaspeculatie en Amerikaanse tech-aandelen. Deze centrale bank is het grootste hedgefonds ter wereld en het minst succesvolle.

Om een evenwichtig beeld van Zwitserland te schetsen. Het heeft het beste politieke systeem ter wereld, met directe democratie. Het heeft ook een lage staatsschuld en normaal gesproken geen begrotingstekorten. Het is ook het veiligste land ter wereld.

ZWITSERS BANKSYSTEEM TE GROOT OM TE REDDEN

Maar het Zwitserse banksysteem is zeer ondeugdelijk, net als dat van de rest van de wereld. Een centrale bank die groter is dan het BBP van het land is uiterst ondeugdelijk. En een banksysteem dat 5x het Zwitserse BBP bedraagt, maakt het te groot om te redden.

Hoewel de Fed en de ECB in verhouding tot het BBP van hun land veel kleiner zijn dan de SNB, zullen deze twee centrale banken binnenkort ontdekken dat hun activa van elk ongeveer 8 biljoen dollar sterk overgewaardeerd zijn.

Met een wereldwijd banksysteem op de rand van een systeemfalen hebben centrale bankiers en bankiers dit weekend de klok rond gewerkt om de onvermijdelijke ineenstorting van het failliete financiële systeem tijdelijk te voorkomen.

GROOTSTE GELDDRUK IN DE GESCHIEDENIS OP KOMST

Zoals ik hierboven al aangaf, zouden de belangrijkste Centrale Banken ook failliet zijn als ze hun activa eerlijk zouden waarderen. Maar ze hebben een prachtige geldbron die ze zullen aanboren om het systeem te redden.

Ja, ik heb het natuurlijk over het drukken van geld.

We zullen de komende maanden en jaren de meest massale lawine van gelddrukken zien die de wereld ooit heeft getroffen.

Iedereen die gelooft dat we gewoon weer een bankrun zien die snel zal verdampen, moet een douche nemen in ijskoud Alpenwater.

Wat we nu meemaken is niet zomaar een tijdelijk drama dat zal worden opgelost door “de almachtige en vindingrijke” centrale banken.

DE DOOD VAN HET GELD

Nee, wat we nu zien is de eindfase van dit financiële tijdperk, dat begon met de oprichting van de Fed in 1913 en in de komende jaren, of veel eerder, zal eindigen met de dood van het geld.

Maar de dood van het geld betekent niet alleen dat de dollar (en de meeste valuta’s) hun laatste stap naar NUL zullen zetten, na al 98% te zijn gedaald sinds 1971.

Geldontwaarding is niet de oorzaak, maar het gevolg van het feit dat the banking Cabal de controle over het geld overneemt voor hun eigen voordeel. Zoals Mayer Amschel Rothschild eind 1700 zei: “Laat mij het geld van een land uitgeven en controleren en het kan me niet schelen wie de wetten maakt”.

Helaas, zoals deze Cassandra (ik) al sinds het begin van de eeuw schrijft, is de Dood van het Geld niet alleen dat alle valuta’s naar NUL gaan, zoals in de loop van de geschiedenis is gebeurd.

Nee, de Dood van het Geld betekent een totale en definitieve ineenstorting van dit financiële systeem.

Cassandra was een priesteres in de Griekse mythologie, die de gave kreeg om belangrijke gebeurtenissen nauwkeurig te voorspellen, maar ook de vloek kreeg dat niemand haar voorspellingen zou geloven.

Geen enkele deposant mag geloven dat de FDIC (Federal Deposit Insurance Corp) in de VS of soortgelijke vehikels in andere landen hun deposito’s zullen redden. Al deze organisaties zijn zwaar ondergekapitaliseerd en uiteindelijk zullen het in alle landen de regeringen zijn die ingrijpen.

We weten natuurlijk dat de overheid geen geld heeft. Ze drukken gewoon wat ze nodig hebben. Dat laat de gewone mensen de uiteindelijke last dragen van al dit geld printen.

Maar gewone mensen zullen ook geen geld hebben. Ja, een paar rijke mensen zullen zwaar belast worden, om banktekorten en verliezen te dekken. Toch zal dat een druppel op een gloeiende plaat zijn. In plaats daarvan zullen gewone mensen verarmen met weinig inkomen, geen overheidstoelagen, geen pensioen en geld dat waardeloos is.

Het bovenstaande is helaas de cyclus die alle economische tijdperken doorlopen. Deze keer is het probleem wereldwijd en van een omvang die nooit eerder in de geschiedenis is gezien.

Helaas moet een verrot en failliet financieel systeem een reinigingsperiode doormaken die de wereld nu zal meemaken. Er kan geen sprake zijn van gezonde groei en gezonde waarden totdat het huidige corrupte en door schulden geteisterde systeem implodeert. Alleen dan kan de wereld weer gezond groeien.

De overgang zal helaas dramatisch zijn met veel lijden voor de meeste mensen. Maar er is geen andere manier. We zullen niet alleen armoede en hongersnood zien, maar ook veel menselijke tragedies. Het risico van sociale onrust of burgeroorlog is zeer groot plus het risico van een wereldoorlog.

Centrale banken hadden natuurlijk gehoopt dat hun Digitale Valuta’s (CBDC) klaar zouden staan om hen (maar niet de wereld) te redden van het huidige debacle door de uitgaven van de mensen volledig te controleren. Maar volgens mij komen ze te laat. En aangezien CBDC’s gewoon een andere vorm van Fiat-geld zijn, zou het het probleem alleen maar verergeren met een nog ernstiger afloop. Toch zal het ze er niet van weerhouden het te proberen.

MARKTWAARDE VAN AMERIKAANSE BANKACTIVA $2 BILJOEN LAGER DAN BOEKWAARDE

Een paper van 4 Amerikaanse academici in financiën illustreert het zwarte gat van 2 biljoen dollar in het Amerikaanse banksysteem:

“Monetary Tightening and U.S. Bank Fragility in 2023: Mark-to-market Losses and Uninsured Depositor Runs?”.

13 maart 2023

Erica Jiang, Gregor Matvos, Tomasz Piskorski en Amit Seru.

CONCLUSIE

“Wij geven een eenvoudige analyse van de blootstelling van Amerikaanse banken aan hun activa bij een recente stijging van de rente met gevolgen voor de financiële stabiliteit. De marktwaarde van de activa van het Amerikaanse banksysteem is 2 biljoen dollar lager dan de boekwaarde van de activa suggereert. Wij tonen aan dat deze verliezen, in combinatie met een groot aandeel onverzekerde deposito’s bij sommige Amerikaanse banken, hun stabiliteit kunnen schaden. Zelfs als slechts de helft van de onverzekerde depositohouders besluit zich terug te trekken, lopen bijna 190 banken een potentieel risico op schade aan zelfs verzekerde depositohouders, met potentieel 300 miljard dollar aan verzekerde deposito’s in gevaar. Als onverzekerde deposito-opnames zelfs kleine brandjes veroorzaken, lopen aanzienlijk meer banken gevaar. In het algemeen wijzen deze berekeningen erop dat de recente waardedalingen van bankactiva de kwetsbaarheid van het Amerikaanse banksysteem voor runs van niet-verzekerde depositohouders aanzienlijk hebben vergroot.”

Wat cruciaal is om te begrijpen, is dat het “verlies” van 2 biljoen dollar alleen het gevolg is van hogere rentetarieven. Wanneer de Amerikaanse economie onder druk komt te staan, zullen de leningenportefeuilles van de banken dramatisch verslechteren en zullen de oninbare vorderingen exponentieel toenemen. Met totale activa van commerciële banken in de VS ter waarde van 23 biljoen dollar zou het mij verbazen als 50% in de komende crisis wordt terugbetaald of gerecupereerd.

Bovenstaande risico’s gelden alleen voor het Amerikaanse financiële systeem. Het mondiale systeem zal er niet beter op worden met de EU onder enorme druk, mede door de door de VS geleide sancties tegen Rusland. Vrijwel elke grote economie in de wereld staat er slecht voor.

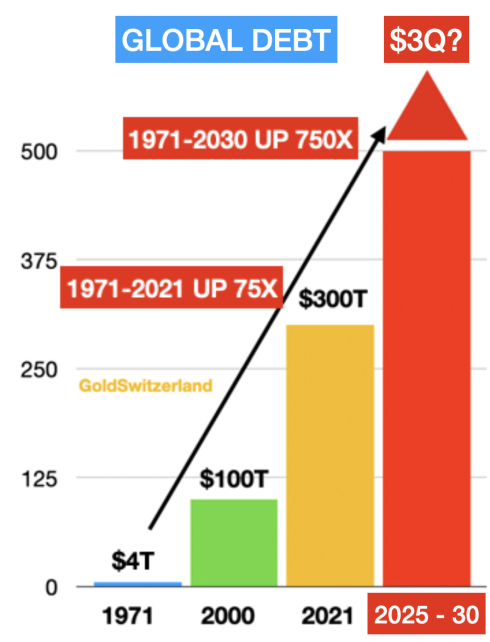

Laten we eens kijken naar de schuldenpiramide die ik in vele artikelen heb besproken.

In 1971, toen Nixon het goudraam sloot, bedroeg de wereldwijde schuld 4 biljoen dollar. Met goud als back-up, werd dit een vrijbrief om onbeperkt geld te drukken. En zo was tegen 2000 de schuld 25x gegroeid tot $100t. In 2006, toen de Grote Financiële Crisis begon, was de wereldwijde schuld 120 biljoen dollar. Tegen 2021 was die 75x gegroeid tot 300 biljoen dollar.

De rode kolom toont een wereldwijde schuld van 3 biljard dollar ergens tussen 2025 en 2030.

Dit veronderstelt dat het schaduwbanksysteem plus uitstaande derivaten van momenteel waarschijnlijk ongeveer 2 biljard dollar door centrale banken zal moeten worden gered in een gelddruk-bonanza. Dit zal uiteraard leiden tot hyperinflatie en daarna tot een depressieve implosie.

Ik weet dat dit sensationeel klinkt, maar toch is dit een zeer waarschijnlijk scenario aan het einde van de grootste kredietzeepbel in de geschiedenis.

GOUD – BELANGRIJK VOOR VERMOGENSBEHOUD

Ik sta al meer dan 20 jaar op een zeepkist om de wereld te waarschuwen voor de komende financiële crisis en het belang van fysiek goud voor vermogensbehoud. In 2002 investeerden we belangrijke fondsen in fysiek goud met het doel het te behouden voor de nabije toekomst.

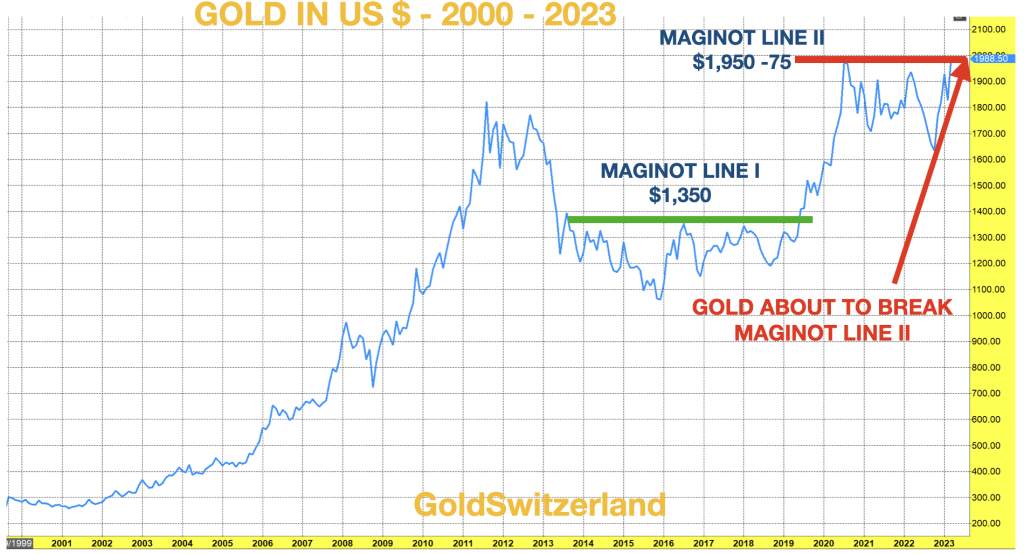

Tussen 2002 en 2011 ging goud van $300 naar $1.900. Sindsdien corrigeerde het goud en ging het zijwaarts terwijl de aandelen- en activamarkten stegen, gesteund door een enorme kredietexpansie.

Nu het goud rond $1990 ligt, is er niet veel winst sinds 2011. Toch is goud sinds 2002 7x gestegen. Door de tijdelijk sterkere dollar is de winst van goud, gemeten in dollars, veel kleiner dan in euro’s, ponden of yen. Maar dat zal snel veranderen.

In het laatste deel van het artikel “WIL NUCLEAR WAR, DEBT COLLAPSE OR ENERGY DEPLETION FINISH THE WORLD?”, schetste ik het belang van het bezit van fysiek goud om het op te slaan in een veilige jurisdictie, weg van kleptocratische regeringen.

“2023 wordt waarschijnlijk het jaar van het goud. Zowel fundamenteel als technisch ziet het ernaar uit dat goud dit jaar grote opwaartse bewegingen zal maken.”

En aan het eind van dit artikel leg ik het belang uit van hoe en waar goud moet worden aangehouden: “PREPARE FOR 10 YEARS OF GLOBAL DESTRUCTION.”

“Mijn eigen voorkeur gaat dus uit naar fysiek goud en zilver waarover alleen ik directe controle heb en dat ik op zeer korte termijn kan terugtrekken of verkopen.

Het is ook belangrijk om zaken te doen met een bedrijf dat je metalen op zeer korte termijn kan verplaatsen als de veiligheids- of geopolitieke situatie dat zou vereisen.”

In februari 2019 schreef ik over wat ik de gouden Maginotlijn noemde, die 6 jaar lang onder $1.350 had standgehouden. Dit is typisch voor goud. Nadat het van $250 in 1999 naar $1.900 in 2011 was gegaan, bracht het vervolgens 8 jaar door in een correctie. Destijds voorspelde ik dat de Maginotlijn snel zou breken, wat ook gebeurde en snel naar $2.000 ging tegen augustus 2020. Sindsdien hebben we weer een periode van consolidatie gehad en de volgende beweging boven $2.000 en richting $3.000 is aanstaande.

Om ons eraan te herinneren wat er gebeurt met uw geld en goud tijdens een periode van hyperinflatie, is hier een foto van China’s hyperinflatie in 1949 terwijl mensen proberen hun 40 gram (iets meer dan een ounce) te bemachtigen die zij van de regering hadden gekregen. Ergens in de komende jaren zal er in het Westen een paniek ontstaan om goud te kopen tegen elke prijs.

Dus zoals ik beleggers al meer dan 20 jaar aanspoor, koop uw goud NU, nu het nog beschikbaar is.

STOP PRESS

Hier in Zwitserland worden momenteel intensieve besprekingen gevoerd tussen UBS, Credit Suisse, de toezichthouder FINMA, de Zwitserse Nationale Bank – SNB – en de Zwitserse regering. Ook de Fed, de Bank of England en de ECB zijn erbij betrokken.

Het laatste gerucht is dat UBS Credit Suisse zal kopen voor CHF900 miljoen ($1 miljard). De aandelen van CS sloten vrijdag op een marktkapitalisatie van CHF8 miljard. De deal zou duidelijk gepaard gaan met steun van de SNB en de Zwitserse regering, die grote verplichtingen op zich zouden moeten nemen.

De boekwaarde van CS in december 2022 was 42 miljard CHF, zoals bij alle banken massaal overschat.

De deal is op dit moment, 17.30 uur Zwitserse tijd, nog niet rond, maar de hele bankwereld weet dat zonder een deal er vanaf morgen maandag de 20e wereldwijde besmetting zal zijn.

Zelfs als er een voorlopige deal wordt gesloten voor de opening van maandag, is het financiële systeem nu permanent gewond met een open wond die niet zal genezen.

Het probleem zal zich gewoon verplaatsen naar de volgende bank, en de volgende en de volgende…..

Hou je stoelen vast, maar koop eerst goud.

Bron:

https://goldswitzerland.com/this-is-it-the-financial-system-is-terminally-broken/

MUST READS:

Welkom in de doodsspiraal

Zullen nucleaire oorlog, schulden instorting of energie uitputting de wereld beëindigen?

De monsterlijke Davos religie

De navraagplicht banken, Transactiemonitoring Nederland (TMNL), vanaf € 100 – de hel op aarde ter introductie van de CBDC als “verlossing” – door Martin Vrijland

Fauci down, Biden bijna down, de januari 6 video’s exposen de deep state en de banken beginnen om te vallen (SVB bank eerst): het gaat beginnen! – door Martin Vrijland

Het duurt altijd even voordat de tsunami de kust bereikt

Check ook de reacties onder dit artikel.